日前,宁德时代发布了2022年第一季度业绩报告。

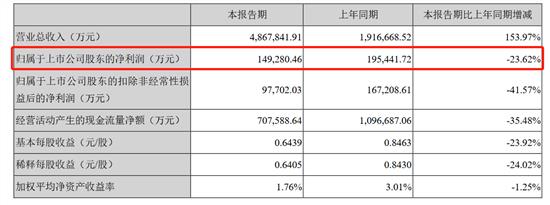

报告期内,宁德时代实现营业总收入486.78亿元,同比增长153.97%;实现归母净利润14.93亿元,同比下降23.62%;实现扣非后净利润9.77亿元,同比下降41.57%。

值得注意的是,宁德时代净利润下滑的同时,其营业成本在显著攀升。

财报显示,宁德时代一季度的营业成本为416.28亿元,同比增长198.66%。

一季度利润承压系原材料价格高涨

宁德时代表示,成本的增加主要有两方面因素:一是随销售增长而增长;二是部分上游材料价格快速增长造成成本增加。

下游新能源汽车市场的快速增长,拉动了对上游动力电池的需求量。

中汽协数据显示,今年一季度,新能源汽车累计销量为125.7万辆,同比增长1.4倍,市占率达到19.3%。

中国汽车动力电池产业创新联盟数据显示,今年一季度我国动力电池装车量累计51.3GWh,同比累计上升120.7%,其中宁德时代一季度累计装车量25.51Gwh,占比49.75%。

在需求端的快速上量下,动力电池原材料价格上涨的态势自2021年就已经开始逐步显现,并在今年一季度进一步加强。

相关数据显示,2022年初,电池级碳酸锂、电池级氢氧化锂每吨的价格较上年同期上涨近8倍,锂辉石、六氟磷酸锂等每吨的价格上涨约4倍,电解钴、523三元材料、磷酸铁锂材料、三元电池电解液等的价格也同步飙升了数倍。

中汽协统计数据显示,原材料价格上涨直接导致电池材料综合成本上涨超过40%。

如果说去年原材料价格上涨带来的成本压力,大多由主机厂和电池企业内部消化的话,那么今年,这一压力已经传导至终端。

据不完全统计,今年一季度以来,已有30多家新能源车企均上调了在售车型价格,涨价幅度在几千元到三万元不等。

在一季度业绩解读会上,宁德时代董事会秘书、副总经理蒋理坦言,2021年以来碳酸锂的涨价,为公司的经营带来了压力,但作为动力电池的龙头企业,为了维护行业的发展,一季度之前我们自己承担了原材料的涨价压力,但是以碳酸锂为代表的原材料涨价确实非常快,公司与客户协商,共同面对原材料涨价的压力。

事实上,不止宁德时代,上游原材料价格的持续上涨已给中游电池企业带来了不小压力。

从多家锂电池企业相继发布的一季度业绩报告来看,普遍呈现增收不增利状态。

如:亿纬锂能和国轩高科的营业收入虽然分别增长了127.69%和203.14%,但净利润却分别下滑了19.43%和32.79%;孚能科技亏损也扩大至2.44亿元。

供需关系预计今年下半年好转

对于上游原材料价格的异常,中国汽车工业协会总工程师、副秘书长叶盛基表示,此轮原材料价格上涨既有供需失衡的因素,也存在一些中间环节炒作、抬价的现象。

他指出,通过政府部门的积极协调以及产业自身的发展周期和规律,动力电池材料价格会逐步回归正常和理性。

4月19日,在国新办发布会上,工信部相关负责人表示,将适度加快国内资源开发进度,会同有关部门坚决打击囤积居奇、哄抬物价等不正当竞争行为,推动新能源汽车原材料价格尽快回归理性。

为保证原材料供应及成本,电池企业也持续在上游领域展开布局。

以宁德时代为例,自2018年以来,其围绕锂电池,以战略合作、投资入股、签署长协订单等方式与上游企业形成紧密联系,合作厂商涵盖锂矿、镍矿、钴矿等矿产资源开发商,正极材料、负极材料、隔膜、电解液等锂电材料的生产商和定制化设备的供应商,逐步形成相对完整的供应链体系。

蒋理透露道,目前宁德时代正在加强与合作方对锂电池核心的矿产进行开采,但矿产资源的开采需要一定的时间,未来随着产能的逐步释放,价格回落是必然的趋势,我们判断今年下半年,部分电池材料的供应情况会有所好转。